Riprendiamo quanto già affrontato nel numero 4/2021 relativamente allo sconto in fattura sui bonus ristrutturazione, per esaminare le modalità con cui optare invece per la cessione del credito.

Occorre precisare che sull’argomento l’Agenzia delle Entrate si è espressa più volte con diverse circolari e anche di recente sono usciti numerosi chiarimenti poiché la disciplina è piuttosto complessa e con molti aspetti tecnici da considerare.

Normativa

La disciplina della cessione del credito non è del tutto nuova poiché era già stata prevista per gli interventi finalizzati al miglioramento energetico (ecobonus) o alla riduzione del rischio sismico (sismabonus) effettuati a partire dal 2018 e, in precedenza, era già stata ammessa, ma esclusivamente per i lavori effettuati in condominio.

In seguito la normativa è stata modificata con l’ampliamento delle tipologie di intervento per le quali è possibile scegliere la cessione del credito, introducendo anche la possibilità che la detrazione possa essere ceduta anche ad altri soggetti privati diversi dai fornitori, comprese le banche e gli istituti finanziari.

Interventi

Le spese per le quali si può optare per la cessione del credito sono quelle sostenute nel 2020 e nel 2021.

Per gli interventi per i quali è ammessa la maxi detrazione del 110%, la cessione del credito può essere compiuta per le spese sostenute dal 1.07.2020 e fino al 31.12.2021.

Tipologia interventi

|

Come funziona la cessione del credito

| Cessione del credito Il contribuente provvede al pagamento del fornitore dopodiché sceglie di cedere il credito corrispondente alla detrazione fiscale spettante ad altri soggetti terzi, tra cui banche o intermediari finanziari. La cessione può avvenire anche ad un valore inferiore a quello nominale. |

Operativamente il meccanismo è perfettamente simmetrico, ovvero il beneficiario rinuncia alla detrazione fiscale in cambio della liquidità ottenuta dalla cessione, mentre il cessionario che ha acquisito il credito lo utilizza per compensare i versamenti dovuti per imposte, tributi vari e contributi e in generale per tutti gli importi che possono essere versati tramite modello F24 ordinario.

Beneficiario

Cessionario

|

L’utilizzo in compensazione segue la medesima ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione dal soggetto beneficiario originario, in assenza della cessione, ovvero:

- per gli interventi agevolabili al 110%, il credito è recuperato in 5 quote annuali;

- per gli altri interventi, il credito è recuperato in 10 quote annuali.

Il credito d’imposta derivante dalla cessione non è inoltre soggetto ai limiti della compensazione.

È possibile cedere anche le quote residue di detrazione fiscale non usufruite riferite alle spese sostenute negli anni 2020 e 2021.

L’opzione si riferisce a tutte le rate residue al momento dell’esercizio della stessa ed è irrevocabile.

| Esempio Il sig. Mario Rossi ha effettuato interventi di ristrutturazione del proprio appartamento (detrazione fiscale del 50% in 10 anni) sostenendo un spesa di € 20.000,00 + Iva 10% (totale € 22.000,00) nell’anno 2020. Usufruisce delle prime 3 rate di detrazione, ovvero:

Nell’anno 2023 il sig. Mario Rossi non presenta redditi e pertanto non ha più capienza per poter usufruire della detrazione. Per evitare di perdere il beneficio fiscale, sceglie di cedere le quote di detrazione residue ad un istituto di credito (anni dal 2023 al 2029) per l’importo pari ad € 7.700,00 (€ 11.000,00 – € 3.300,00). |

Adempimenti da svolgere – cedente beneficiario

Entro il 16.03 dell’anno di scadenza del termine ordinario di presentazione della dichiarazione dei redditi in cui avrebbe dovuto essere indicata la prima rata ceduta non utilizzata in detrazione, occorre inviare l’apposita comunicazione all’Agenzia delle Entrate, esclusivamente con modalità telematica, a cura del beneficiario se si tratta di interventi eseguiti su unità immobiliari oppure dall’amministratore di condominio per gli interventi su parti comuni.

Il mancato invio della comunicazione nei termini e con le modalità previste, rende l’opzione inefficace nei confronti dell’Agenzia delle Entrate.

Il modello di comunicazione si compone di un frontespizio in cui andranno indicati i dati anagrafici del beneficiario e dei seguenti quadri:

- quadro A – tipologia di intervento;

- quadro B – dati catastali identificativi dell’immobile;

- quadro C – tipologia di opzione (cessione o sconto);

- quadro D – dati dei cessionari o fornitori che applicano lo sconto.

Nei singoli righi che compongono il quadro D dovranno essere indicati sia il codice fiscale del cessionario, sia la data di esercizio dell’opzione che corrisponde alla data di accettazione della cessione.

Nel campo tipologia di cessionario dovrà essere indicato uno dei seguenti codici:

- codice 1, se il cessionario è un fornitore di beni o servizi;

- codice 2, se il cessionario è un altro soggetto privato, compresi gli intermediari finanziari;

- codice 3, se il cessionario è un’impresa di assicurazione e il soggetto richiedente abbia contestualmente stipulato una polizza che copre il rischio di eventi calamitosi per la quale spetta la detrazione d’imposta prevista dall’art. 15 del Tuir.

Adempimenti da svolgere – cessionario

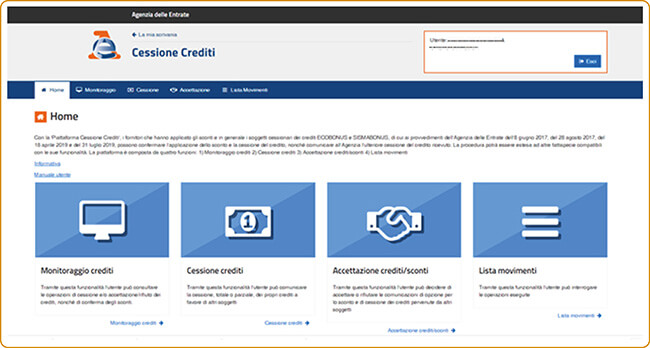

I cessionari sono tenuti a confermare preventivamente l’esercizio dell’opzione, tramite le funzioni rese disponibili sul sito dell’Agenzia delle Entrate nella propria area riservata, in cui sono visibili tutti i crediti disponibili e il loro utilizzo (piattaforma web accettazione/cessione crediti).

Dalla piattaforma si accede a quattro funzioni principali: monitoraggio dei crediti, cessione dei crediti, accettazione dei crediti e lista dei movimenti. In alternativa all’utilizzo in compensazione i cessionari dal giorno 10 del mese successivo alla ricezione della comunicazione possono cedere i crediti d’imposta ad altri soggetti.

Quando conviene la cessione del credito?

La valutazione della convenienza alla cessione del credito deve tener conto di diversi aspetti.

In primo luogo la cessione, comparata con la detrazione fiscale, conviene di sicuro ai soggetti incapienti, ossia coloro che non hanno un reddito sufficiente per poter beneficiare delle detrazioni fiscali e che altrimenti le perderebbero.

Per gli altri soggetti la cessione va valutata se possibile facendo una previsione dei redditi futuri, poiché tutti i bonus fiscali sono distribuiti su 5/10 anni, occorre stimare se negli anni ci sarà sempre capienza d’imposta per poter recuperare integralmente la detrazione, altrimenti la parte non recuperata sarebbe comunque persa.

Un altro elemento che incide sulla scelta della cessione è il costo che comporta. Se infatti il credito viene ceduto ad una banca, avverrà ad un valore inferiore rispetto a quello nominale del credito poiché la banca applicherà una percentuale di sconto e probabilmente addebiterà anche dei costi di istruttoria e gestione della pratica oppure potrebbe richiedere l’apertura di un conto corrente dedicato all’operazione.

In alternativa alla cessione del credito alla banca, si potrebbe valutare un finanziamento per il sostenimento del costo dei lavori e fare un confronto tra il tasso e le condizioni applicate sul prestito, rispetto alla quota di sconto sulla cessione del valore iniziale del credito.

Riprendiamo quanto già affrontato nel numero 4/2021 relativamente allo sconto in fattura sui bonus ristrutturazione, per esaminare le modalità con cui optare invece per la cessione del credito.Occorre precisare che sull’argomento l’Agenzia delle Entrate si è espressa più volte con diverse circolari e anche di recente sono usciti numerosi chiarimenti poiché la disciplina è piuttosto complessa e con molti aspetti tecnici da considerare.

NormativaLa disciplina della cessione del credito non è del tutto nuova poiché era già stata prevista per gli interventi finalizzati al miglioramento energetico (ecobonus) o alla riduzione del rischio sismico (sismabonus) effettuati a partire dal 2018 e, in precedenza, era già stata ammessa, ma esclusivamente per i lavori effettuati in condominio.In seguito la normativa è stata modificata con l’ampliamento delle tipologie di intervento per le quali è possibile scegliere la cessione del credito, introducendo anche la possibilità che la detrazione possa essere ceduta anche ad altri soggetti privati diversi dai fornitori, comprese le banche e gli istituti finanziari.Interventi

Le spese per le quali si può optare per la cessione del credito sono quelle sostenute nel 2020 e nel 2021.

Per gli interventi per i quali è ammessa la maxi detrazione del 110%, la cessione del credito può essere compiuta per le spese sostenute dal 1.07.2020 e fino al 31.12.2021.

Tipologia interventi

Interventi di recupero del patrimonio edilizio.

Interventi di efficienza energetica (ecobonus e superbonus 110%).

Interventi per la riduzione del rischio sismico (sismabonus).

Interventi su facciate di edifici (bonus facciate).

Installazione di impianti solari fotovoltaici.

Installazione di infrastrutture di ricarica per veicoli elettrici.

Come funziona la cessione del credito

Cessione del credito

Il contribuente provvede al pagamento del fornitore dopodiché sceglie di cedere il credito corrispondente alla detrazione fiscale spettante ad altri soggetti terzi, tra cui banche o intermediari finanziari. La cessione può avvenire anche ad un valore inferiore a quello nominale.

Operativamente il meccanismo è perfettamente simmetrico, ovvero il beneficiario rinuncia alla detrazione fiscale in cambio della liquidità ottenuta dalla cessione, mentre il cessionario che ha acquisito il credito lo utilizza per compensare i versamenti dovuti per imposte, tributi vari e contributi e in generale per tutti gli importi che possono essere versati tramite modello F24 ordinario.

Beneficiario

Rinuncia alla detrazione fiscale.

Ottiene liquidità.

Cessionario

Utilizza il credito d’imposta in compensazione.

Può eventualmente a sua volta cedere il credito ad un soggetto terzo.

L’utilizzo in compensazione segue la medesima ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione dal soggetto beneficiario originario, in assenza della cessione, ovvero:

per gli interventi agevolabili al 110%, il credito è recuperato in 5 quote annuali;

per gli altri interventi, il credito è recuperato in 10 quote annuali.

Il credito d’imposta derivante dalla cessione non è inoltre soggetto ai limiti della compensazione.È possibile cedere anche le quote residue di detrazione fiscale non usufruite riferite alle spese sostenute negli anni 2020 e 2021.L’opzione si riferisce a tutte le rate residue al momento dell’esercizio della stessa ed è irrevocabile.

Esempio

Il sig. Mario Rossi ha effettuato interventi di ristrutturazione del proprio appartamento (detrazione fiscale del 50% in 10 anni) sostenendo un spesa di € 20.000,00 + Iva 10% (totale € 22.000,00) nell’anno 2020.

Usufruisce delle prime 3 rate di detrazione, ovvero:

1ª rata di € 1.100,00 (anno 2020) da indicare nel modello 730/21 o modello Redditi/21;

2ª rata di € 1.100,00 (anno 2021) da indicare nel modello 730/22 o modello Redditi/22;

3ª rata di € 1.100,00 (anno 2022) da indicare nel modello 730/23 o modello Redditi/23.

Nell’anno 2023 il sig. Mario Rossi non presenta redditi e pertanto non ha più capienza per poter usufruire della detrazione. Per evitare di perdere il beneficio fiscale, sceglie di cedere le quote di detrazione residue ad un istituto di credito (anni dal 2023 al 2029) per l’importo pari ad € 7.700,00 (€ 11.000,00 – € 3.300,00).

Entro il termine del 16.03.2024 dovrà inviare all’Agenzia delle Entrate l’apposita comunicazione attestante la cessione del credito corrispondente alle rate di detrazione residua, come meglio illustrato di seguito.

Adempimenti da svolgere – cedente beneficiarioEntro il 16.03 dell’anno di scadenza del termine ordinario di presentazione della dichiarazione dei redditi in cui avrebbe dovuto essere indicata la prima rata ceduta non utilizzata in detrazione, occorre inviare l’apposita comunicazione all’Agenzia delle Entrate, esclusivamente con modalità telematica, a cura del beneficiario se si tratta di interventi eseguiti su unità immobiliari oppure dall’amministratore di condominio per gli interventi su parti comuni.Il mancato invio della comunicazione nei termini e con le modalità previste, rende l’opzione inefficace nei confronti dell’Agenzia delle Entrate.Il modello di comunicazione si compone di un frontespizio in cui andranno indicati i dati anagrafici del beneficiario e dei seguenti quadri:

quadro A – tipologia di intervento;

quadro B – dati catastali identificativi dell’immobile;

quadro C – tipologia di opzione (cessione o sconto);

quadro D – dati dei cessionari o fornitori che applicano lo sconto.

Nei singoli righi che compongono il quadro D dovranno essere indicati sia il codice fiscale del cessionario, sia la data di esercizio dell’opzione che corrisponde alla data di accettazione della cessione.

Nel campo tipologia di cessionario dovrà essere indicato uno dei seguenti codici:

codice 1, se il cessionario è un fornitore di beni o servizi;

codice 2, se il cessionario è un altro soggetto privato, compresi gli intermediari finanziari;

codice 3, se il cessionario è un’impresa di assicurazione e il soggetto richiedente abbia contestualmente stipulato una polizza che copre il rischio di eventi calamitosi per la quale spetta la detrazione d’imposta prevista dall’art. 15 del Tuir.

Adempimenti da svolgere – cessionarioI cessionari sono tenuti a confermare preventivamente l’esercizio dell’opzione, tramite le funzioni rese disponibili sul sito dell’Agenzia delle Entrate nella propria area riservata, in cui sono visibili tutti i crediti disponibili e il loro utilizzo (piattaforma web accettazione/cessione crediti).Dalla piattaforma si accede a quattro funzioni principali: monitoraggio dei crediti, cessione dei crediti, accettazione dei crediti e lista dei movimenti. In alternativa all’utilizzo in compensazione i cessionari dal giorno 10 del mese successivo alla ricezione della comunicazione possono cedere i crediti d’imposta ad altri soggetti.Quando conviene la cessione del credito?

La valutazione della convenienza alla cessione del credito deve tener conto di diversi aspetti.

In primo luogo la cessione, comparata con la detrazione fiscale, conviene di sicuro ai soggetti incapienti, ossia coloro che non hanno un reddito sufficiente per poter beneficiare delle detrazioni fiscali e che altrimenti le perderebbero.

Per gli altri soggetti la cessione va valutata se possibile facendo una previsione dei redditi futuri, poiché tutti i bonus fiscali sono distribuiti su 5/10 anni, occorre stimare se negli anni ci sarà sempre capienza d’imposta per poter recuperare integralmente la detrazione, altrimenti la parte non recuperata sarebbe comunque persa.

Un altro elemento che incide sulla scelta della cessione è il costo che comporta. Se infatti il credito viene ceduto ad una banca, avverrà ad un valore inferiore rispetto a quello nominale del credito poiché la banca applicherà una percentuale di sconto e probabilmente addebiterà anche dei costi di istruttoria e gestione della pratica oppure potrebbe richiedere l’apertura di un conto corrente dedicato all’operazione.

In alternativa alla cessione del credito alla banca, si potrebbe valutare un finanziamento per il sostenimento del costo dei lavori e fare un confronto tra il tasso e le condizioni applicate sul prestito, rispetto alla quota di sconto sulla cessione del valore iniziale del credito.